Почнемо з визначення.

Технічний аналіз — це дослідження динаміки ринку за допомогою графіків з метою прогнозування майбутнього напрямку руху цін.

По суті технічний аналіз спирається на ідею циклічності й повторення, так як злети та падіння котирувань на графіках валютних курсів повторюються через певні часові інтервали й після подібних подій. Безумовна перевага технічного аналізу в тому, що він може бути використаний в будь-який момент часу й на будь-якому часовому проміжку.

Будь-який чинник (економічний, психологічний, політичний і т. д.), який може вплинути на ціну, вже врахований ринком і включений в ціну. З цього випливає, що все те, що будь-яким чином впливає на ринкову ціну, неодмінно на цій самій ціні відіб'ється. Отже необхідно лише уважно відстежувати й вивчати динаміку цін

Головним завданням технічного аналізу є визначення напрямків руху цін (тенденцій або трендів) для використання в торгівлі. Як правило, ціни рухаються цілком односпрямовано, а не стихійно.

Чарльз Доу визначав тенденції (тренди) так: при «бичачій» висхідній (зростаючій) тенденції кожен наступний пік і кожен спад графіка ціни вище попереднього. Історично назва виникла через поведінку справжніх биків: бики намагаються підчепити свою жертву рогами ударом знизу вгору. І навпаки, при «ведмежій» низхідній тенденції кожен наступний пік і спад буде нижче, ніж попередній. «Ведмежої» тенденцію називають тому, що ведмеді задирають своїх ворогів ударами лап зверху вниз. Ці два визначення є відправною точкою в аналізі будь-якого фінансового ринку.

Технічний аналіз і дослідження динаміки ринку найтіснішим чином пов'язані з вивченням людської психології. Будь-які графічні цінові моделі, які були виділені та класифіковані протягом останніх ста років, відображають важливі особливості психологічного стану ринку. І якщо в минулому ці моделі працювали, значить, є всі підстави припускати, що і в майбутньому вони будуть працювати, тому що ґрунтуються на людській психології, яка з роками не змінюється.

Об'єктом дослідження в технічному аналізі є графіки (chart), що відображають поведінку валютних курсів. Графічний метод в технічному аналізі заснований на візуальному дослідженні різних графічних структур, які можна виділити на графіках динаміки валютного курсу.

Ринкова ціна ніколи не рухається в одну сторону плавним монотонним чином. Однак вона й не скаче хаотично. Подивіться на графік на рис. 2.6. Ми бачимо, що ціни буквально б'ються об деякі рівні, а іноді — проривають їх, роблячи сильні скачки вгору або вниз, потім знову відкочуються назад і знову б'ються об ці або нові рівні. Ці рівні прийнято називати рівнями опору або підтримки. Вони є першими принципово важливими об'єктами технічного аналізу, які виділяють для вивчення в ринкових графіках.

Рівень опору (resistance level, RES) — це горизонтальна лінія, що з'єднує ряд послідовних локальних максимумів (максимальних цін). Коли ціна піднімається до нього, це служить сигналом для ведмедів — «пора продавати». У міру наближення до рівня опору, кількість пропозицій на продаж значно зростає. Це цілком логічно призводить до зниження ціни, і графік, відштовхуючись від рівня опору, прямує вниз (рис. 2.6).

Рис. 2.6. Рівні підтримки (SPRT) й опору (RES) на графіку GBP/USD

Рівень підтримки (support level, SPRT) — це горизонтальна лінія, що з'єднує ряд послідовних локальних мінімумів. Коли ціна опускається до нього, це служить сигналом для биків — «пора купувати». У міру наближення до рівня підтримки, кількість пропозицій на покупку значно зростає, це призводить до підвищення ціни, і графік, відштовхуючись від рівня підтримки, прямує вгору (рис. 2.6).

Ці рівні фактично є рівнями психологічного бар'єру в свідомості учасників ринку. Рух між рівнями може повторюватися кілька разів до тих пір, поки з якихось причин один з рівнів не буде пробитий. Існує правило: рівні опору часто перетворюються на рівні підтримки, і навпаки (рис. 2.6).

РІВНІ ПІДТРИМКИ Й ОПОРУ ОБ'ЄДНУЮТЬ ОДНИМ ТЕРМІНОМ — РІВНІ КОНСОЛІДАЦІЇ (CONSOLIDATION АБО CONGESTION LEVELS)

Рівні консолідації, що представляють області, де гальмується хід цін, природним чином можуть бути впорядковані за ступенем (силою) цього гальмування. Рівень, про який ціна вдарилася 2 рази за останню добу, заслуговує, звичайно ж, меншої уваги, ніж той, навколо якого ціна коливалася протягом останнього тижня. Також рівні консолідації на великих часових інтервалах (дні, тижні) більш важливі, ніж на короткострокових графіках.

Крім тривалості рівня консолідації, значущим фактором є обсяг торгів в області консолідації (або активність котирувань). Чим більше активність учасників ринку в районі ціни рівня консолідації, тим сильніше цей рівень.

Існує ще одне правило: чим сильніший і об'ємніший рівень консолідації пробитий, тим далі «занесе» графік цін. Це схоже на рух за інерцією. З практичної точки зору важливим є таке питання: коли ж можна вважати перетин рівня його проривом? Якщо стовпчик або свічка перетинає рівень опору, то чи є цей рівень пробитим? Вважається, що основне значення має ціна закриття. Якщо свічка перетнула рівень опору, але потім закрилася нижче нього, то це не є проривом. Якщо ж закриття відбулося вище рівня опору, то це є ознакою підготовлюваного прориву (рис. 2.7).

Основний аналітичний сенс рівнів підтримки й опору полягає в наступному: вони дають сигнал про можливе відкриття позицій в певному напрямку. Коли ціна наближається до рівня опору, слід готуватися до відкриття короткої позиції (sell) — цілком імовірно, що, відштовхнувшись від цього рівня, графік піде вниз. І навпаки, при наближенні ціни до рівня підтримки ми отримуємо сигнал про можливість відкриття довгої позиції (buy), так як імовірним є відображення графіка від рівня підтримки вгору.

Рис. 2.7. Рівень опору тримався 5 днів і був пробитий тільки з шостої спроби на графіку USD/JPY.

У технічному аналізі уявлення про загальний напрямок розвитку цін отримують зі спеціальної прямої — лінії тренду (тенденції).

Подивіться на рис. 2.8. Якщо абстрагуватися, то графік ціни буде схожий на сходи, що ведуть вниз. Рівні опору на цьому графіку змінюють один одного з плином часу, кожен наступний рівень опору лежить нижче попереднього. Поєднавши ці рівні прямою лінією, так званою лінією опору, ми отримаємо спадний тренд (downtrend).

Рис. 2.8. Спадний тренд на графіку USD/CHF з інтервалом в 1 годину.

А якщо рівні підтримки мають тенденцію підніматися з часом, то лінія, що з'єднує ці рівні, називається висхідним трендом (uptrend) або лінією підтримки, як показано на рис. 2.9.

Рис. 2.9. Висхідний тренд на графіку GBP/USD з інтервалом в 1 годину.

Чим більше точок значень ціни потрапляє на лінію консолідації, тим сильніше підтвердженим буде тренд. Природно, що рано чи пізно напрямок руху ціни змінюється — відбувається зміна тренда (reversal). Зміна тренда виражається в зміні його напрямку після точки прориву (penetration point). Якщо точка прориву підтверджує зміну висхідного тренду, вона дає сигнал до продажу (sell). Підтверджена зміна спадного тренду утворює сигнал до покупки (buy).

Отже підіб'ємо невеликий підсумок. Тренд буває трьох типів: прямуючий вгору, прямуючий вниз і бічний, тобто прямуючий горизонтально. Висхідний тренд визначається лінією підтримки, а спадний тренд задається лінією опору. А якщо тренд спрямований горизонтально, він представлений рівнями підтримки та опору. Тоді ми маємо безтрендовий ринок, званий також коридором або флетом (рис. 2.10).

ТАК САМО ЯК І ДЛЯ РІВНІВ КОНСОЛІДАЦІЇ, ДЛЯ ТРЕНДІВ МАЄ МІСЦЕ ПОНЯТТЯ СИЛИ. ЗНАЧИМІСТЬ ТРЕНДУ ВИЗНАЧАЄТЬСЯ НАСТУПНИМИ ФАКТОРАМИ:

Чим більше сила тренду, тим більше підстав йому довіряти. Але якщо вже трапиться прорив цього тренду — тим більшим за величиною він буде.

Рис. 2.10. Безтрендова ділянка ринку (т. зв. коридор або флет) на графіку USD/CHF з інтервалом в 1 годину.

Важливим параметром тренду є його кут нахилу — крутизна тренду. Вона характеризує швидкість зростання цін, отже й потенційну прибутковість операцій на даному ринку.

У ринкової динаміки є така дивовижна властивість — тренди на даному ринку часто мають одну й ту ж крутизну. Якщо ринок після прориву спадного тренду через деякий час (нехай навіть дуже тривалий) знову виявить новий спадний тренд, то його крутизна в типовому випадку буде така ж, як у першого тренду. Наочний приклад можна побачити на рис. 2.11.

Що стосується проривів лінії тренду, то тут вірні ті ж міркування, що й для ліній консолідації. Закриття свічки після прориву лінії тренду вище спадного тренду (або нижче висхідного тренду) є набагато сильнішим сигналом про зміну тенденції, ніж простий перетин лінії тренду свічкою.

Крім того, для трендів має місце аналогічна властивість взаємозамінності: після того як пробивається висхідний тренд, графік ціни повертається до нього і тренд стає лінією опору (рис. 2.12). І навпаки, після пробиття спадного тренду, графік робить відкат до лінії тренду, яка тепер перетвориться в лінію підтримки.

Рис. 2.11. Дивна властивість полягає в однаковій крутизні тренду на близьких ділянках ринку. Графік USD/CHF з інтервалом в 1 годину.

Рис. 2.12. Лінія висхідного тренду (лінія підтримки) стає лінією опору на графіку GBP/USD з інтервалом в 1 годину.

Якщо тренд досить виражений (тобто про нього можна сказати щось певне, наприклад, що він висхідний або спадний), він стає інструментом для аналізу. З його допомогою аналітик може вибирати моменти відкриття позицій, а також прогнозувати результати (тобто рівні закриття) позицій, які відкриються. Наближення ціни до лінії тренду — це сигнал про можливість відкриття відповідної позиції. Так як, відштовхнувшись від спадного тренду, графік піде вниз, то наближення ціни до спадного тренду сигналізує про відкриття короткої позиції. Аналогічним чином наближення ціни до висхідного тренду — це сигнал про можливість відкриття довгої позиції.

При наявності тренду часто стається так, що розмах коливань ціни обмежений і зверху, і знизу. Ширина цього діапазону буває фіксованою, тож в результаті утворюється смуга, всередині якої і рухається графік (рис. 2.13). Це приклад каналу (channel), який утворюється лінією тренду та паралельною їй лінією консолідації, яка також називається лінією каналу. Зокрема, межі висхідного каналу — висхідний тренд і паралельно до нього розташована лінія опору. Для низхідного каналу — відповідно спадний тренд і лінія підтримки. Коли ж тренд і лінія каналу горизонтальні, канал називається коридором.

Рис. 2.13. Приклад цінового каналу на графіку EUR/USD з інтервалом в 4 години, також на малюнку зображені сигнали до здійснення угод.

Рис. 2.14. Ціна не досягає лінії каналу, відбувається прорив і виникнення нового каналу.

Рис. 2.15. Ціна не досягає лінії каналу, відбувається прорив і зміна тренду.

Технічний індикатор — це графік математичної функції, побудованої на основі значень динаміки ціни або обсягів (активності).

Трендовий індикатор, який ми розглянемо, є найпопулярнішим у трейдерів і називається змінними середніми (moving average, MA).

У найпростішому випадку їх значення дорівнює середньому значенню ціни за певний період часу, який називається параметром змінної середньої. Правила торгівлі на основі змінних середніх є найбільш популярними методами технічного аналізу, тому що вони не вимагають спеціальної підготовки, а їх корисність може бути легко обґрунтована без використання складних математичних формул.

Існує кілька видів змінних середніх. Найпопулярніші змінні середні: проста (Simple MA), зважена (Weighted MA) і експоненціальна (Exponential MA). Кожна з них розраховується за своєю формулою, тому їх графіки трохи відрізняються. У нашому підручнику для розуміння принципів роботи з цими технічними індикаторами буде розглянута проста змінна середня.

Проста (лінійна) змінна середня (Simple MA або SMA) — це середнє арифметичне цін за певний період часу. Наприклад, 5-денний SMA показує середні ціни за останні 5 днів, 20-денний — за останні 20 днів і так далі. Загальна формула для обчислення SMA за n днів така:

де n — період усереднення, P (1) — сьогоднішня ціна, Р (n) — найстаріша по осі часу ціна розглянутого часового проміжку.

Добре видно, що чим більше n, тим більш гладким виходить графік SMA, але тим більше запізнюються його зміни щодо змін ціни. Зазвичай значення n не повинно бути менше 3. Максимальне значення n обмежене тільки кількістю наявних даних (які, по суті, не обмежені).

Показник середнього руху курсу допомагає бачити напрямок руху ринку. Основним сигналом від змінної середньої є напрям її зміни. Коли вона росте — слід купувати, а коли падає — продавати.

Рис. 2.16. Проста змінна середня (SMA) для графіка EUR/USD з інтервалом в 4 години.

Робота зі козмінними середніми передбачає обробку двох типів сигналів. До першого типу відносяться всі сигнали, які подаються самою змінною середньою. До другого типу можна віднести всі сигнали, що подаються їх комбінаціями

РОЗБЕРЕМО СИГНАЛИ, ЩО ПОДАЮТЬСЯ «ОДИНОКОЮ» ЗМІННОЮ СЕРЕДНЬОЮ.

Змінне середнє, як і будь-який інший інструмент, має як сильні, так і слабкі сторони. Показник середнього руху курсу дозволяє виявляти та відстежувати тренд, але в межах вузького коридору цін він поводиться безглуздо й хаотично. Ще однією цікавою особливістю змінної середньої є те, що вона служить для цін лінією підтримки або опору. Зростаюче МА в таких випадках виступає як нижня межа цін, а падаюче МА — як верхня межа. Ось чому варто купувати біля зростаючого МА і продавати біля падаючого.

Щоб визначити ступінь правдоподібності сигналів, що подаються змінними середніми, застосовують їх комбінації (двох або більше ліній). Наприклад, комбінації з періодів усереднення 8–27 або 5-13-24. Сенс полягає в наступному: порівнюючи становище середніх різних порядків відносно один одного, оцінюється наявність тренду на великих і малих тимчасових інтервалах. Середні більшого порядку говорять про наявність тренду на великих часових інтервалах (наприклад, на тижнях або днях), а середні маленького порядку — про наявність тренду на невеликих інтервалах (наприклад, на годинах). Справа в тому, що кожна зміна напрямку коротшої середньої, а тим більше її перетин з довгою, може говорити про можливу зміну більш істотної тенденції.

ВИКОРИСТОВУЮТЬСЯ НАСТУПНІ ПРАВИЛА РОБОТИ З КОМБІНАЦІЯМИ ЗМІННИХ СЕРЕДНІХ:

На наведеному вище рисунку (рис. 2.16) видно, як перетин ліній змінних середніх з різними періодами дає сигнал про розворот тренду.

Але змінні середні й інші трендові індикатори добре працюють в тих випадках, коли на ринку є тренд. Однак при розгляді ринків за великий проміжок часу в будь-якому масштабі легко помітити, що значну частину часу трендів на ринку немає взагалі. При нетрендових (бічних) ринках ціна часто змінює напрямок і найбільш складною проблемою стає дізнатися початок та кінець коротких рухів вгору й вниз. Для вирішення цього завдання були розроблені осцилятори. Вони просто необхідні при русі ціни в каналі.

Однак осцилятори можна використовувати і на трендових ринках для визначення майбутніх точок розвороту. З цією метою при використанні осциляторів часто застосовують поняття перекупленого (overbought) і перепроданого (oversold) ринку. Ринок вважається перекупленим тоді, коли ціна піднялася настільки високо, що її подальше підвищення здається малоймовірним. Перекуплений ринок — провісник падіння цін. Перепроданим ринок вважається тоді, коли ціна знаходиться настільки низько, що малоймовірно її подальше зниження. Тому перепроданність — провісник зростання цін. Саме осцилятори допомагають аналітику робити припущення про те, в якій із зон знаходиться ціна в даний момент. Для визначення перекупленості або перепроданості ринку по кожному осцилятору встановлюються певні критичні рівні. Перетин цінами цих рівнів говорить про те, що ринок перекуплений або перепроданий і ціни незабаром розгорнуться. Отже, якщо ціна перетнула рівень перекупленості, можна вибирати момент для продажу й продавати. Якщо ж ціна перетнула рівень перепроданості — це сигнал до покупки.

Іншим дуже важливим показником стану ринку є дивергенція. Дивергенцією (розбіжністю) називається така ситуація, коли, після явно вираженого спрямованого руху, ціна все ще продовжує хід в первісному напрямку, а осцилятор вже розвернувся у зворотний бік. Наприклад, після ходу вниз графік ціни падає до нового локального мінімуму, а осцилятор в точці, за часом відповідній цьому мінімуму ціни, показує значення помітно більше, ніж у точці попереднього локального мінімуму. Зазвичай дивергенція дає хороший сигнал про наближення розвороту ціни. Її пророкування вважається надійним в тому випадку, якщо значення індикатора знаходиться в одній з критичних областей, тобто коли ринок був в перекупленому або перепроданому стані.

Для розуміння принципів роботи з осциляторами далі будуть розглянуті найпопулярніші представники цієї групи технічних індикаторів: момент, індекс відносної сили і стохастичний осцилятор.

Момент (Momentum) — це індикатор, що відслідковує прискорення тренду, тобто зростання або зниження швидкості його руху. Особлива значимість цього показника в тому, що він випереджає, тобто зазвичай досягає екстремальних значень раніше цін.

Momentum має один параметр — ціле число n. Значення індикатора моменту в поточний момент часу t — є різниця поточного значення ціни та ціни n періодів тому:

З формули ясно, що він позначає, наскільки і в яку сторону змінилася ціна за n стандартних часових проміжків.

Зазвичай момент використовують як випереджаючий і наступний за трендом осцилятор, тобто якщо момент досі падав вниз, а зараз повертає вгору, то слід купувати. Якщо індикатор знаходиться на піку і повертає вниз - слід продавати. Якщо індикатор моменту досягає особливо високих або низьких (але не екстремальних) значень, слід припустити продовження поточного тренду. Тому потрібно відкривати позицію тільки після того, як ціни підтвердять сигнал, поданий індикатором (тобто, якщо індикатор досягає піку і падає, чекайте, щоб і ціна почала падати).

На рис. 2.17. видно, як графік моменту починає падати і рости трохи раніше.

Рис. 2.17. Випереджаючий індикатор Момент (Momentum) на графіку EUR/USD.

Індекс відносної сили (Relative Strength Index, RSI), мабуть, найпопулярніший осцилятор у технічному аналізі. Він простий у використанні: подає сигнал, коли перетинає заздалегідь задані рівні перекупленості та перепроданості. Також до нього може бути застосовано поняття індикатора тренду.

Єдиним параметром RSI є ціле число n — це період індикатора. Використовується параметр n для обмеження кількості стандартних тимчасових інтервалів, на основі яких цей осцилятор будується.

RSI виражається у відсотках, а формула, по якій він обчислюється, виглядає так:

де U — середнє значення «ціни вгору» за n інтервалів, a D — середнє значення «ціни вниз».

Суть дивних «цін вгору/вниз» можна пояснити на простому прикладі з цифрами. Наприклад, у нас є такий ряд з 6 послідовних цін закриття: 0.8050, 0.8045 0.8040, 0.8026, 0.8025, 0.800. Для обчислення U ми складемо всі ціни «вгору», тобто ті ціни закриття, які вищі за попередні ціни (0.8050, 0.8045, 0.8026), і ділимо цю суму на довжину періоду n (на 6, а не на 3!). Для обчислення D підсумовуємо ті ціни закриття за обраний період, які нижчі, ніж попередні ціни закриття, тобто ціни «вниз» (0.8040, 0.8025), і ділимо на довжину періоду (на 6).

У підсумку виходить, що чим більше рух вгору, тим більше знаменник дробу в дужках, тим менше дріб D/(D+U), тим ближче до одиниці велика дужка, тим ближче до 100 значення RSI. RSI коливається між значеннями 0 і 100. Саме завдяки тому, що RSI поміщений між двома своїми межами, з ним дуже зручно працювати (на відміну від інших осциляторів).

Розглянемо правила роботи з RSI. На графіку індикатора RSI періодично виникають важливі максимуми вище 70% і мінімуми нижче 30%. Часто ці максимуми й мінімуми формуються раніше екстремумів основного графіка. Зазвичай для RSI на рівнях 30 і 70 малюють сигнальні лінії, щоб легше було визначати значущі екстремуми:

Дуже сильним сигналом, що породжується цим індикатором, є дивергенція. Нагадаємо, що дивергенція — такий стан ринку, коли ціна піднімається на новий пік (або дає новий мінімум), а на графіку індикатора новий пік (або новий мінімум) не виникає.

На рис. 2.18 наведено графік RSI для євро. Сигнальні лінії проведені на рівнях 30 і 70. На цьому рисунку добре видна дивергенція ціни та осцилятора RSI, пророкуючі розвороти ринку.

Рис. 2.18. Індикатор RSI подає чіткі сигнали дивергенції на графіку EUR/USD.

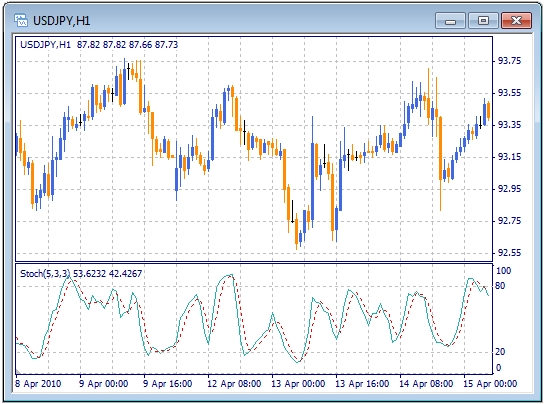

Наступний розглянутий осцилятор часто називають просто і коротко — «стохастик». Однак повна назва цього індикатора — стохастичний осцилятор (Stochastic oscillator). Робота стохастика заснована на тому припущенні, що при зростаючому ринку ціни закриття зазвичай лежать ближче до максимальних, а при зниженні цін — ближче до мінімальних, за відповідні часові періоди. Завдання трейдера в результаті зводиться до того, щоб визначити, наскільки близько ціни закриття лежать до мінімальних за період. Чим ближче (тобто менше стохастик), тим більше «ведмежим» стає ринок.

На графіку стохастичний осцилятор виглядає як дві лінії, які періодично перетинаються. Головна з цих ліній позначається як %K і несе основну інформацію про значення осцилятора. Вона зазвичай зображується суцільною. Додаткова пунктирна лінія %D — це змінне середнє від %К.

Stochastic oscillator застосовується в двох варіантах: Fast Stochastic (швидкий стохастик) і Slow Stochastic (повільний стохастик), але сенс ліній та їх позначення практично зберігаються.

Для того щоб побудувати стохастик типу Fast Stochastic, потрібно вибрати два параметра. Природно, що параметри ці задають кількість тимчасових інтервалів: n1, n2. Як тільки параметри задані, за наведеною нижче формулою обчислюється головна лінія %К. Саме в процесі обчислення %K побічно використовується параметр n1.

Тут літерою Ct позначають поточну ціну закриття (в момент часу t), значення L — це найнижчий рівень ціни за період n1, значення Н — це найвищий рівень ціни за період n1.

Після того як отримана головна лінія %К, вона усереднюється змінним середнім з параметром n2, яке і є лінією %D. Ці дві лінії, %K та %D, і є індикатором Fast Stochastic з параметрами n1 та n2.

Індикатор Slow Stochastic складається з пари, в якій роль швидкої лінії грає побудована вище %D, а повільна виходить з неї згладжуванням за допомогою змінної середньої з параметром n3. Зазвичай ці дві лінії позначають знову як %K та %D, при цьому Slow Stochastic визначається трьома параметрами n1, n2, n3.

На рис. 2.19 і 2.20 приведені зображення двох варіантів стохастика — Fast і Slow Stochastic — для ієни. Сигнальні лінії проведені на рівнях 20 та 80.

Рис. 2.19. Швидкий стохастик (Fast Stochastic) на графіку USD/JPY.

Рис. 2.20. Повільний стохастик (Slow Stochastic) на графіку USD/JPY.

ЗАЗВИЧАЙ ВИКОРИСТОВУЮТЬ КІЛЬКА СПОСОБІВ ИНТЕРПРЕТАЦИИ СТОХАСТИЧНОГО ОСЦИЛЯТОРА:

У книгах про технічний аналіз можна знайти величезну кількість технічних індикаторів, але змінні середні й три розглянуті осцилятори найбільш важливі та поширені інструменти трейдера.